2020年になりました!2020年って結構未来だと思っていたんですが、いざなってみるそこまで未来!って感じでもないですね。

それでは2019年の締めくくりとなる12月の結果発表にいってみましょう!

2019年12月の結果発表

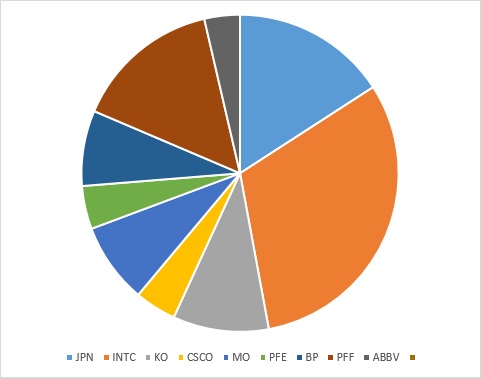

2019年12月末時点での資産状況です。今月より割合ではなく、金額に変更しています。

| 銘柄 | 構成比 | 金額 |

| JPN | 15.9% | 19,763 |

| INTC | 31.2% | 38,903 |

| KO | 9.8% | 12,177 |

| CSCO | 4.2% | 5,276 |

| MO | 8.2% | 10,232 |

| PFE | 4.4% | 5,485 |

| BP | 7.7% | 9,586 |

| PFF | 15.0% | 18,645 |

| ABBV | 3.6% | 4,516 |

| 合計 | 124,580 |

単位はドルです。日本株もドル換算しています。

年末に日本株を処分した結果、現金は少し増えましたが、投資額としては減っています。日本株の処分がまた少し進んだこともあり、保有割合の最大はインテルです。株価の上昇もあって割合は大きなままです。他の銘柄を買い増すことでこの比率を改善していきたいと思っています。

続いて保有割合をグラフにしてみました。割合だけみると、CSCO、PFE、ABBVを増やしていきたいところです。ま、先立つものがあればですけど。

2018年末と2019年末を比べてみると100万円以上増加していました。正確に記録を残しているわけではありません。ですが、2019年は年初こそ急落から始まりましたが、その後は着実に上げ続けていたように思います。投資(特にインデックス系)をしている人にとっては良い1年だったように思います。GAFAを保有していない私は大きな恩恵は受けることが出来ませんでしたが、それでも投資額はゆっくり増えました。

[配当再投資]2019年の配当受取額を確認!

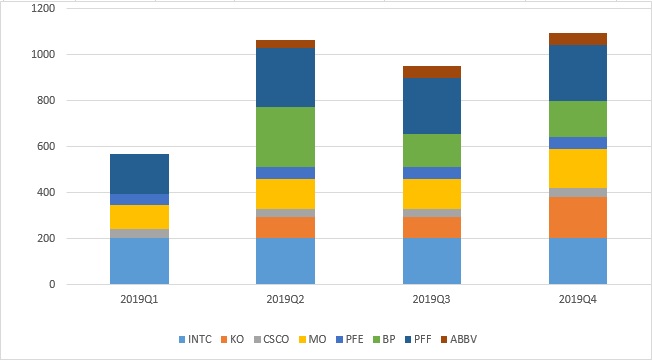

続いて年間の配当受取額が確定したので、そちらも。

| 配当受取額 | |

| 2019 Q1 | 568.6 |

| 2019 Q2 | 1065.2 |

| 2019 Q3 | 952.8 |

| 2019 Q4 | 1096.0 |

| 合計 | 3682.5 |

こちらもたぶん2018年と比較すると増加していると思います。ぱっと見た感じでは第一四半期の配当受取が他の四半期の半分という衝撃。最初は記入漏れかと思いました(笑)

これはコカコーラ(KO)とPFF(PFF)、BP(BP)の配当が少ない、あるいはないことが原因でした。コカコーラ(KO)は4,7,10,12月に配当という若干変則的なスケジュールになっており、第4四半期に二回分の配当受取があります。PFFは毎月ですが、やはり12月分が2回分、代わりに翌1月分がなかったです。BPは逆に第1四半期の配当が第2四半期(受取が4月でした)にずれた結果、第1四半期分として少なくなっています。分かってしまえばなんということはないですけど、PFFは口座への入金という意味ではありますが、2019年12月は1回だけになったりとちょっと不規則ですね。月毎のグラフにしたら少し見やすくなるかも。

最終的な配当受取額は3,600ドルあまり。アメリカ株への投資額が10万ドル程度ですので、配当利回りは3.4%ほどになります。正直4%台には乗ってるんじゃないかと思っておりましたが、届きませんでした。インテルが配当利回り2%台で最大割合というのが原因です。

ETFはPFFのみで、それ以外は個別株への投資です。ですので業績もありますが、配当も成長する銘柄を選んでいるつもりですので今年2020年は何もしなくても5%程度、150ドルほどは配当も増えたらいいなと思っています。

銘柄別の投資額と配当額を見てみると、やはりファイザー(PFE)、シスコシステムズ(CSCO)、アッヴィ(ABBV)への投資を実行していかないといけないですね。ファイザーとアッヴィは精神的に前向きに出来そうなのですが、シスコが・・・。やはり割高ですよね・・・。配当利回りも2%台ですしね・・・。どうしたもんかな・・・。

(今の)ポートフォリオと雑感

今月より資産の記載方法を変えました!さらに銘柄の割合や受取配当額などのグラフを作ってみました。ぱっと見て感覚的に気になる部分が見えたり、気付いたり出来そうなところはやはり良いですね。仕事であれば当然やることかもしれませんが、個人的なことでわざわざグラフ化するのも面倒だなと思っていました。でも作ってみて良かったです。

2020年はアメリカ大統領選があります。秋口までは株価は徐々に上がっていくと考えたいところです。ただ中国との貿易戦争やイラン、北朝鮮との関係がどうなっていくのか分かりません。軍事衝突の可能性があればとりあえず株は下げます。それにそろそろ○○ショックが来るなんて言っている人も結構いるように感じます。リスクヘッジできれば一番良いのでしょうが、株の売却をするつもりはありません。ですので小額を投資し続けながらマーケットに居続けるくらいしか出来ないでしょう。景気が減速していく中でも有望と思われるヘルスケアセクターやGAFAといった圧倒的な優位性を持つ企業を中心にちょっとずつ投資できれば良いかなと考えています。

コメント